Mã số thuế cá nhân ITIN là gì và tại sao nó lại là tấm vé thông hành không thể thiếu cho các Seller? Cùng TAG làm rõ về ITIN và hướng dẫn toàn diện, đi từ khái niệm cơ bản, điều kiện, quy trình đăng ký chi tiết, đến các chi phí và rủi ro cần lường trước, giúp bạn tự tin chinh phục thủ tục này.

Tại sao Seller bắt buộc phải có ITIN?

ITIN là viết tắt của Individual Taxpayer Identification Number, tức là mã số thuế cá nhân do Sở Thuế vụ Hoa Kỳ (IRS) cấp cho những cá nhân không đủ điều kiện để có số An sinh xã hội (Social Security Number – SSN) nhưng cần phải nộp thuế hoặc khai báo thông tin thuế tại Mỹ.

Cần nhấn mạnh rằng, mã số thuế cá nhân ITIN chỉ dùng cho mục đích thuế và không cấp quyền làm việc hợp pháp tại Mỹ hay hưởng các quyền lợi an sinh xã hội.

Đối với các Seller quốc tế, việc sở hữu một mã số thuế cá nhân ITIN là cực kỳ quan trọng vì những lý do sau:

- Tuân thủ yêu cầu của các sàn TMĐT: Các nền tảng lớn như Amazon, Etsy yêu cầu người bán có nguồn thu nhập từ thị trường Mỹ phải cung cấp mã số thuế để tuân thủ luật pháp Hoa Kỳ

- Khai báo và hoàn thuế: Có ITIN giúp bạn thực hiện nghĩa vụ khai báo thuế với IRS và có cơ hội nhận lại các khoản hoàn thuế (nếu đủ điều kiện), tránh bị đánh thuế hai lần ở cả Mỹ và Việt Nam (theo hiệp định thuế)

- Nhận lại tiền thuế bị khấu trừ: Theo mặc định, các sàn TMĐT thường sẽ khấu trừ 30% doanh thu của các Seller nước ngoài không có mã số thuế. Sở hữu ITIN giúp bạn giảm tỷ lệ khấu trừ này (thường xuống 0% với hiệp định thuế Việt – Mỹ) và nhận lại các khoản tiền đã bị giữ

- Xây dựng uy tín và kinh doanh bền vững: Việc hoàn thành nghĩa vụ thuế thể hiện sự chuyên nghiệp, giúp tài khoản của bạn hoạt động ổn định và bền vững trên thị trường quốc tế

Điều kiện và đối tượng cần xin mã số thuế cá nhân ITIN

Ai cần đăng ký mã số thuế cá nhân ITIN?

Không phải tất cả mọi người đều cần xin mã số thuế cá nhân ITIN. Chỉ những Seller thuộc danh sách sau cần phải đăng ký:

- Người nước ngoài không đủ điều kiện để có số An sinh xã hội (SSN)

- Seller có yêu cầu phải nộp tờ khai thuế liên bang Hoa Kỳ

- Đang khai thuế liên bang Hoa Kỳ với tư cách là vợ/chồng hoặc người phụ thuộc của công dân/thường trú nhân Hoa Kỳ

Khi nào bạn chưa cần xin ITIN?

Để tránh lãng phí thời gian và chi phí, cần xác định đúng thời điểm. Bạn có thể chưa cần xin ITIN ngay nếu:

- Bạn chỉ mới tạo tài khoản bán hàng và chưa phát sinh bất kỳ doanh thu nào

- Bạn chỉ bán hàng trên các thị trường không phải Hoa Kỳ (ví dụ: Amazon Nhật Bản, Amazon châu Âu) và không có thu nhập liên quan đến Mỹ

Hướng dẫn quy trình và thủ tục đăng ký mã số thuế cá nhân ITIN từ A đến Z

Bước 1: Chuẩn bị hồ sơ

Các nhà bán hàng cần hoàn thiện bộ hồ sơ gồm:

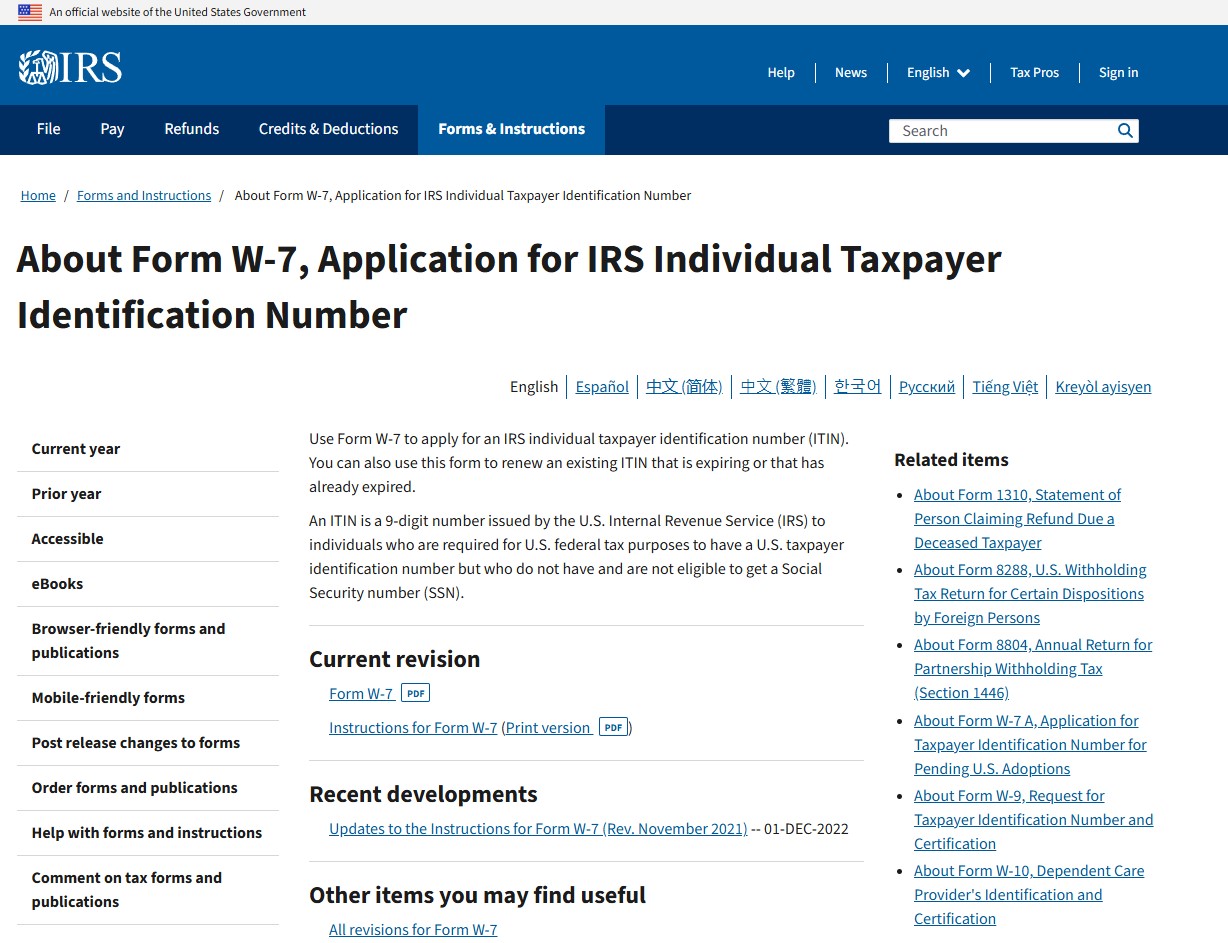

- Mẫu đơn W-7 (Application for IRS Individual Taxpayer Identification Number): Đây là mẫu đơn bắt buộc để xin ITIN. Cần điền đầy đủ và chính xác các thông tin cá nhân. Một số mục quan trọng cần đặc biệt lưu ý:

- Reason you’re submitting Form W-7: Chọn lý do phù hợp. Đối với Seller, thường chọn ô h (Other reason) và ghi rõ “Exception 1(d) – Third-party reporting of income” hoặc tương tự, kèm theo tên hiệp định thuế “U.S.-Vietnam Income Tax Treaty”.

- Các thông tin cá nhân (tên, địa chỉ, ngày sinh) phải trùng khớp 100% với thông tin trên hộ chiếu.

- Kiểm tra kỹ các lỗi sai thường gặp như viết sai tên, địa chỉ, hoặc bỏ trống các mục bắt buộc.

- Hồ sơ chứng minh thân phận (Foreign Status and Identity Documents): Bạn cần cung cấp giấy tờ chứng minh mình là người nước ngoài và xác thực danh tính.

- Hộ chiếu (Passport) là lựa chọn TỐT NHẤT và AN TOÀN NHẤT cho các Seller Việt Nam. Đây là giấy tờ duy nhất có thể đứng một mình và cho phép bạn gửi bản sao đã được công chứng (certified copy) thay vì bản gốc. Các giấy tờ khác như Căn cước công dân, Bằng lái xe… nếu sử dụng, bạn sẽ phải nộp ít nhất hai loại giấy tờ khác nhau và thường phải nộp bản gốc, điều này rất rủi ro.

- Hồ sơ chứng minh nhu cầu xin ITIN (Supporting Documents): Bạn phải chứng minh cho IRS thấy rằng bạn có lý do chính đáng để cần một mã số thuế cá nhân ITIN, tức là bạn có nguồn thu nhập tại Mỹ.

- Đối với Seller, giấy tờ phù hợp nhất là thư thông báo từ Amazon (hoặc nền tảng khác). Đây có thể là thư yêu cầu xác minh thông tin thuế, thông báo về việc khấu trừ thuế, hoặc cuối năm có thể là biểu mẫu thuế 1099-K.

- Cách lấy giấy tờ này: Thông thường, bạn có thể tìm thấy các thông báo này trong khu vực quản lý tài khoản (Seller Central), mục “Tax Information” hoặc trong các email mà nền tảng gửi cho bạn.

Bước 2: Lựa chọn phương thức nộp hồ sơ

Có ba phương thức chính để nộp hồ sơ xin ITIN:

- Phương thức 1: Gửi hồ sơ qua đường bưu điện (Phổ biến nhất) Đây là cách tự làm phổ biến nhất. Bạn sẽ tập hợp toàn bộ hồ sơ (đơn W-7, bản sao công chứng hộ chiếu, tài liệu chứng minh) và gửi đến địa chỉ của IRS tại Austin, Texas. Lưu ý: Tuyệt đối không nên gửi hộ chiếu gốc qua đường bưu điện vì nguy cơ thất lạc rất cao. Hãy sử dụng bản sao hộ chiếu đã được công chứng hợp lệ.

- Phương thức 2: Nộp hồ sơ qua Đại lý ủy quyền của IRS (Acceptance Agent) Đây là các cá nhân hoặc tổ chức được IRS ủy quyền để hỗ trợ người nộp đơn chuẩn bị và nộp hồ sơ xin ITIN.

Ưu điểm: An toàn, nhanh chóng hơn, chuyên nghiệp. Đại lý sẽ xác thực giấy tờ gốc cho bạn, vì vậy bạn không cần gửi hộ chiếu gốc đi bất cứ đâu. Họ cũng sẽ giúp bạn kiểm tra và hoàn thiện hồ sơ để giảm thiểu sai sót.

Nhược điểm: Tốn kém chi phí dịch vụ.

Bạn có thể tìm danh sách các Acceptance Agent tại Việt Nam trên trang web chính thức của IRS.

- Phương thức 3: Nộp hồ sơ trực tiếp tại Trung tâm hỗ trợ của IRS (TACs) Phương thức này chỉ khả dụng nếu bạn đang có mặt tại Mỹ và đặt lịch hẹn trước.

Bước 3: Theo dõi và nhận kết quả

Sau khi nộp hồ sơ, bạn cần kiên nhẫn chờ đợi IRS xác minh thông tin:

- Có thể kiểm tra tình trạng hồ sơ trên trang web của IRS sau một khoảng thời gian nhất định.

- Nếu hồ sơ được chấp thuận, IRS sẽ gửi một lá thư thông báo cùng với mã số thuế cá nhân ITIN của bạn về địa chỉ đã đăng ký trong đơn W-7.

Tổng hợp chi phí đăng ký mã số thuế cá nhân ITIN

Nếu tự làm:

- Phí công chứng hộ chiếu: Có thể công chứng tại các văn phòng công chứng có chức năng hoặc tại Đại sứ quán/Lãnh sự quán Hoa Kỳ (chi phí sẽ khác nhau)

- Phí dịch thuật công chứng các giấy tờ khác (nếu cần)

- Phí gửi bưu điện quốc tế đảm bảo (ví dụ: DHL, FedEx)

Nếu dùng dịch vụ (~$500 – $700)

Thời gian xử lý hồ sơ là bao lâu?

Theo thông báo của IRS: Thời gian xử lý thông thường là từ 7 đến 11 tuần.

Thực tế: Quá trình này có thể kéo dài hơn đáng kể, đôi khi lên đến 4-6 tháng hoặc hơn, phụ thuộc vào thời điểm bạn nộp hồ sơ (mùa cao điểm khai thuế từ tháng 1 đến tháng 4 thường sẽ lâu hơn) và tình trạng hồ sơ của bạn.

Mẹo: Nên tránh nộp hồ sơ vào mùa cao điểm khai thuế để rút ngắn thời gian chờ đợi và nên đảm bảo mình hoàn thiện đúng hồ sơ tránh sai sót phải chỉnh sửa và thông báo

Những rủi ro khi đăng ký ITIN và cách phòng tránh

Hồ sơ bị từ chối: Nguyên nhân phổ biến là điền sai đơn W-7, giấy tờ chứng minh thân phận không hợp lệ, hoặc thiếu tài liệu chứng minh có thu nhập tại Mỹ. Cách khắc phục là kiểm tra kỹ hồ sơ trước khi nộp hoặc sử dụng dịch vụ của đại lý.

Thất lạc hộ chiếu gốc: Rủi ro lớn nhất và nghiêm trọng nhất. Luôn ưu tiên sử dụng bản sao hộ chiếu đã được công chứng hoặc nộp qua Acceptance Agent.

Quá thời gian xử lý: Nếu đã đợi quá lâu mà không nhận được phản hồi, bạn có thể liên hệ với IRS qua đường dây nóng dành cho người nộp thuế quốc tế để hỏi về tình trạng hồ sơ.

ITIN hết hạn: Một mã số thuế cá nhân ITIN sẽ hết hạn nếu không được sử dụng để khai thuế liên bang trong ba năm liên tiếp. Seller cần lưu ý vấn đề này để thực hiện thủ tục gia hạn nếu cần.

Các câu hỏi thường gặp (FAQ) về ITIN

Sở hữu một mã số thuế cá nhân ITIN không còn là một lựa chọn mà đã trở thành một yêu cầu gần như bắt buộc đối với các Seller muốn kinh doanh một cách chuyên nghiệp và bền vững trên thị trường Mỹ. Mặc dù quy trình đăng ký mã số thuế cá nhân ITIN có vẻ phức tạp và đòi hỏi sự chuẩn bị kỹ lưỡng, nhưng việc đầu tư thời gian và công sức vào nó ngay từ đầu sẽ mang lại những lợi ích to lớn trong dài hạn.

Nếu bạn cảm thấy quá trình này quá phức tạp hoặc muốn đảm bảo tỷ lệ thành công cao nhất mà không gặp phải rủi ro về giấy tờ, việc tìm đến một đối tác dịch vụ chuyên nghiệp là một giải pháp thông minh. TAG tự hào là đơn vị cung cấp dịch vụ tư vấn và hỗ trợ đăng ký mã số thuế cá nhân ITIN uy tín, an toàn và hiệu quả. Với đội ngũ chuyên gia am hiểu sâu sắc về các quy định của IRS, chúng tôi tại cam kết đồng hành cùng các Seller Việt Nam, giúp bạn hoàn tất thủ tục một cách nhanh chóng và thuận lợi nhất. Liên hệ với chúng tôi để được tư vấn và bắt đầu hành trình kinh doanh quốc tế của bạn một cách vững chắc ngay hôm nay!

TAG – Nơi quy tụ các chuyên gia hàng đầu trong lĩnh vực phát triển thương mại điện tử quốc tế

- Website: https://tag.info.vn/

- Hotline: 077 88 66 572